股市震荡,需要注意什么?跨年行情,应该如何布局?【立即开户,领取福利】

最近,“打工人”一词在网上刷屏。这届打工人,真的太不容易了,起早贪黑、披星戴月,只为升职加薪。但辛辛苦苦赚的钱若是不懂投资,可能都跑不赢通胀!打工人的理财负担,哪一类基金能分担?不妨考虑一下“小步快走、稳中求进”的固收+!

股、债机会显现 配置“固收+”正当时

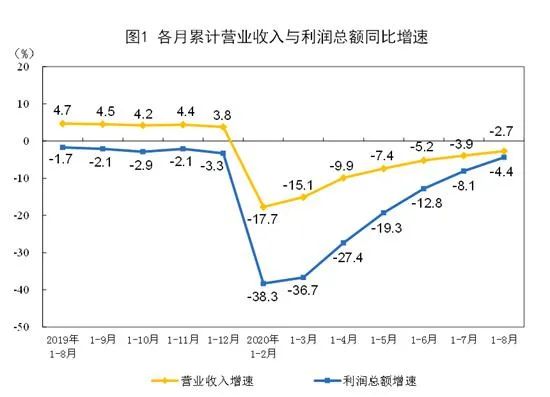

所谓“固收+”策略基金,大部分仓位投资债券资产,小比例持有权益资产,力争在保持收益相对平稳的基础上兼顾股市机会。之所以泰Girl要在此时安利固收+,一方面是因为从目前时点来看,股市、债市均存在投资机会,当前正是布局固收+策略基金的好时机。

就国内股市而言——

近日《十四五规划建议》全文公布,对当前的国内外形势、2035年远景目标、“十四五”时期经济社会发展主要目标等作出部署,为新时期指引新方向。

从整体市场来看,国盛证券认为,本次“十四五”极其重要,肩负着我国加速经济转型升级、打赢科技持久战的历史使命,另一方面,参考历史经验,五年规划发布前后市场表现大多向好,并带来短期的市场热点和结构性机会。(资料来源:国盛证券研报《看好当前至明年一季度跨年行情》,20201102)

从利好行业来看,根据《中共中央关于制定国民经济和社会发展第十四个五年规划和二〇三五年远景目标的建议》,天风证券指出,文件突出“经济高质量发展”和“国内国际双循环”两个核心思想,围绕三季报的景气复苏等,中长期看好国防军工、中游制造、科技和消费,以及新能源上游资源以及计算机信息安全等。(资料来源:天风证券研报《中长期看好国防军工、中游制造、科技和消费》,20201105)

就国内债市而言——

中信证券分析,十月份波折的利率行情反映了市场情绪的回暖,十一月债券市场仍然面临诸多扰动,不过虽然利率趋势性下行的机会仍需等待,但年内利率顶部已经在10月份确认,十一月后更多利多因素逐步释放,建议把握阶段性的交易机会。(资料来源:中信证券研报《债市启明系列—十一月债市展望》,20201104)

小步快走 助力打工人追求稳稳的幸福

对于打工人来说,能够把握未来投资机会,获得一定的中长期回报很重要;与此同时,做好风险控制,尽可能降低最大回撤,也非常重要。打工人的每一分钱都是通向未来幸福生活的筹码,整体波动性较小的产品,打工人更容易拿得住,也就更容易获得更好的投资体验。

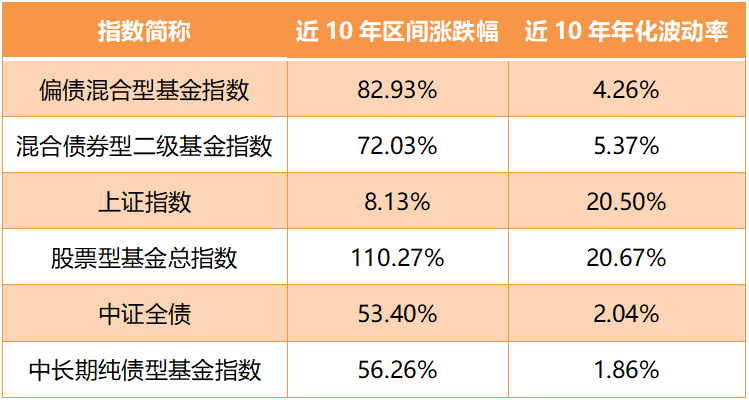

从这个角度看,固收+产品的长期表现亮眼,通过近10年的数据统计泰girl发现,固收+基金风格的代表基金类型指数——偏债混合型基金指数、混合债券型二级基金指数,在运行波动相对小的前提下(近十年年化波动率远低于沪指),又不失收益弹性(近十年长期回报丰厚),攻守兼备,能够助力打工人追求稳稳的幸福。

(数据来源:Wind;截至2020年11月04日;历史数据不代表未来趋势)

为什么固收+在波动性方面的表现较为出色?首先,相较于追求高风险高收益的股票型基金,固收 +策略产品整体股票仓位一般不超过 30%,实际运作中权益仓位一般更低,因此在控制回撤方面表现更优秀,给投资者带来更“舒适”的投资体验。其次,固收+遵循股债配置理念,从历史数据可知,股、债的走势相关性较弱,同时配置两种资产,有利于对冲不同市场的系统性风险。

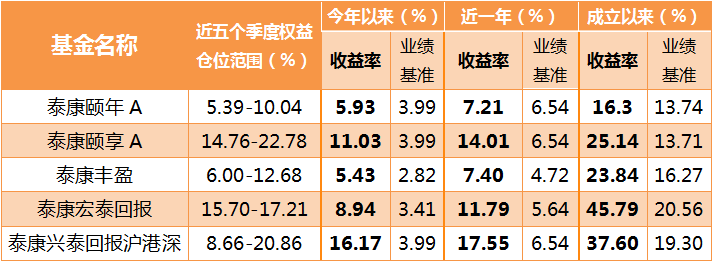

打工人,打工魂,奋力前进的同时,也别忘了选择一款适合自己的固收+基金,分担自己肩上的重担。但固收标的该怎么选呢?泰Girl已经贴心为诸位准备好了绩优固收+产品名单。

“固收+”好基推荐

(数据来源:仓位范围来源于泰康资产基金2019年Q3、Q4,2020年Q1、Q2、Q3季报;业绩来源于Q3季报,数据截止至2020年9月30日,历史数据不构成基金未来业绩的保证)

备注:泰康颐年混合型证券投资基金成立于2018年5月30日,其中,桂跃强、蒋利娟自基金成立之日起担任本基金基金经理。根据A类2018年-2019年年报,其报告期内净值增长率/业绩比较基准增长率分别为:3.41%/-0.89%、6.17%/10.35%;根据C类2018年-2019年年报,其报告期内净值增长率/业绩比较基准增长率分别为:3.14%/-0.89%、5.71%/10.35%。

泰康颐享混合型证券投资基金成立于2018年6月13日,其中,蒋利娟自基金成立之日起至今担任本基金基金经理,金宏伟自2020年7月24日至今担任本基金基金经理,桂跃强自2018年6月13日至2020年7月24日担任过本基金基金经理。根据A类2018年-2019年年报,其报告期内净值增长率/业绩比较基准增长率分别为:3.63%/-0.91%、8.76%/10.35%;根据C类2018年-2019年年报,其报告期内净值增长率/业绩比较基准增长率分别为:3.51%/-0.91%、8.26%/10.35%。

泰康丰盈债券型证券投资基金,成立于2016年8月24日,其中,任慧娟自成立之日起担任本基金基金经理,陈怡自2017年4月19日起担任本基金基金经理,彭一博自2016年8月24日-2017年11月13日担任过本基金基金经理。根据2016年-2019年年报,其报告期内净值增长率/业绩比较基准增长率分别为:-0.75%/-1.05%、4.19%/2.28%、4.12%/4.09%、9.09%/7.34%。

泰康宏泰回报混合型证券投资基金,成立于2016年6月8日,其中,桂跃强、蒋利娟自基金成立之日起担任本基金基金经理,陈怡自2017年4月19日-2019年5月8日担任过本基金基金经理。根据2016年-2019年年报,其报告期内净值增长率/业绩比较基准增长率分别为:0.96%/1.40%、12.44%/3.30%、1.78%/2.27%、15.82%/8.84%。

泰康兴泰回报沪港深混合型证券投资基金,成立于2017年6月15日,其中,桂跃强、蒋利娟自基金成立之日起担任本基金基金经理,彭一博自2017年6月15日-2017年12月5日担任过本基金基金经理。根据2017年-2019年年报,其报告期内净值增长率/业绩比较基准增长率分别为:3.02%/3.48%、2.31%/0.46%、12.38%/10.35%。

风险提示

以上材料仅作宣传所用,不作为任何法律文件。本文中关于固收+产品的风险收益特征仅为针对该类产品特点的大致描述,具体基金产品风险等级因其考虑因素更多而存在差异,不同销售机构对基金的风险等级和适当性意见可能存在不同。泰康颐年混合、泰康颐享混合、泰康兴泰回报沪港深混合可投资于港股,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险,包括港股市场股价波动较大的风险(港股市场实行T+0回转交易,且对个股不设涨跌幅限制,港股股价可能表现出比A 股更为剧烈的股价波动)、汇率风险(汇率波动可能对基金的投资收益造成损失)、港股通机制下交易日不连贯可能带来的风险(在内地开市香港休市的情形下,港股通不能正常交易,港股不能及时卖出,可能带来一定的流动性风险)等。泰康颐年混合、泰康颐享混合、泰康兴泰回报沪港深混合对港股标的的投资比例会根据市场情况、投资策略等发生较大调整,存在不对港股投资的可能。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金管理人不保证基金一定盈利,也不保证最低收益,基金净值和收益有波动风险。投资有风险,投资者购买基金时应认真阅读《基金合同》、《招募说明书》和《产品资料概要》(详阅官网www.tkfunds.com.cn或客服400-18-95522),了解基金的具体情况,在投资金融产品或金融服务过程中应当注意核对自己的风险识别和风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的金融产品或金融服务,并独立承担投资风险。

扫二维码 领开户福利!