来源:排排网官微

原标题:私募看市:2020年首个黑天鹅事件来了,全球市场轰动,黄金原油军工股受关注!

上周是2010年的交易首周,虽然受元旦节影响仅有4个交易日,但新年首周A股反弹趋势明显,并一度冲刺3100点。截至上周五收盘,上证指数周涨2.62%,中小板指周涨5.06%,创业板指周涨3.87%。

新年第一天,央行公告称,为支持实体经济发展,降低社会融资实际成本,中国人民银行决定于2020年1月6日下调金融机构存款准备金率0.5个百分点,资金面宽松引发市场上涨。根据申万一级行业分类,上周申万28个行业板块均获得不同程度涨幅,涨幅居前的板块主要是农林牧渔、建筑材料、纺织服装、有色金属等。

1月4日银监会印发关于推动银行业和保险业高质量发展的指导,意见指出,各银行保险机构要落实“住房不炒”定位,严格执行房地产金融监管要求,防止资金违规流入房地产市场,抑制居民杠杆率过快增长,推动房地产市场健康稳定发展。但上周也出现2020年第一只黑天鹅,美国无人机暗杀伊朗将领,目前美伊冲突还在升级,地缘冲突预计将对原油、黄金等进一步造成影响。

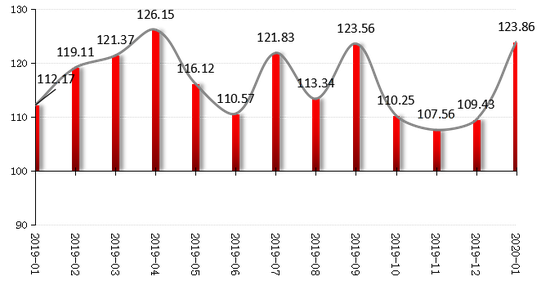

根据私募排排网近期发布的1月A股信心指数,继12月份触底反弹之后,本月信心指数环比上涨13.19%。从信心指数值来看,经历去年11月年内最低点后,A股信心指数从12月开始反弹,直至2020年1月基金经理对A股的信心极大增强。结合目前的仓位数据来看,私募当前仓位有大幅上升,对于1月份的行情,过半数的私募态度乐观。并且从私募的仓位来看,目前股票策略型私募基金的平均仓位为80.65%,相比上个月同期的67.04%,上涨13.61个百分点,从2019年10月仓位大减以来,已连续3个月持续上升。从仓位回升来看,也可以视为私募大多看好春季行情。

融智·中国对冲基金经理A股信心指数

资料来源:融智评级研究中心

调查时间:2019年12月31日收盘后

私募排排网认为,指数突破3050点之后,中长期来看,指数上涨的空间已经打开,下一个压力位在去年全年的高点3288点附近。短期来看,展望后市,如果沪指本周横盘不跌,不回补周四高开的缺口3050点,则指数短期内还有新高突破3100的可能性。但是经过一个多月连续的上涨之后,从券商板块不断的冲高回落来看,市场有获利盘兑现、调整的需求,短期内上方空间不大。所以建议投资者做好高低切换,在严格控制仓位的前提下,重个股,轻指数。

私募看市

悟空投资:

面对复杂的地缘政治形势,资本市场的宏观对冲策略中,悟空投资以黄金头寸布局的金三角策略显示出超越大盘的稳定度、平衡性。悟空投资坚定看多黄金必将创史上新高。

中国临近春节,消费成长强势,科技跟随美股偏弱,而黄金顶住系统风险,带领整体净值创出新高,显示出攻守平衡的威力。公司在去年四季度就预判春季躁动有望提前启动并做了充分准备,12月公司全线产品净值表现亮眼。全线产品周涨幅达到2015年以来的史上第二大。

展望后市,国内经济平稳,政策依旧稳增长,春季躁动正在上演,金三角:【科技创新+消费医药金融+黄金】的每一个方向都有价值,持续寻找性价比更高的机会。

纯达基金:

上周两市开启跨年反弹行情,并突破了此前的3050心理压力位。去年11月工业企业利润改善和12月PMI数据的延续好转印证经济基本面的边际企稳,对于市场信心稳定起到了支撑,而《证券法》修订及央行宣布全面降准0.5%以及协议签署时间敲定对于市场风险的偏好则起到了助推作用。

后市来看,逆周期政策仍有实施空间,包括LPR利率受降准影响或有下调动力,专项债发行将陆续提前开展,结合经济基本面边际企稳迹象,市场的风险偏好或不会有太大担忧。资金层面,北向资金的净流入趋势近期或不会突然出现反转,但考虑到节前市场资金需求较多的局面,对增量资金的规模不能有太高的预期,在一月份面临限售股解禁高潮的约束下,市场也难出现连续大幅反弹。

策略方面,1月份建议以金融+科技为主线,关注低位顺周期如有色、建材等板块的估值修复,概念方面关注新能源汽车、国产替代、华为产业链等。操作策略上,合理规划仓位,关注企业本身盈利能力,把握优质个股低吸机会。

磐耀资产:

新年好消息很多,但同样也飞来一只“黑天鹅”:美无人机暗杀伊朗名将。冲突陡然升级,未来存在进一步战争的风险。全球股市受此次事件冲击大跌,黄金原油大涨。A股周五整体也略受波及,但尾盘基本收回,彰显韧性。周末冲突情绪面进一步发酵,双方互放狠话。我们认为短期冲击确实存在,但不应该过分放大,投资A股还是要立足中国本身。我们在年度策略里面提到无论是从估值、政策、基本面、资金面、利率汇率等内部外因素来看,A股向下空间有限,向上大有可为。所以,每次的回调,特别是非基本面影响的利空事件,都将是上车良机。

值得一提的是,我们一直看好的军工股受事件影响大涨。军工行业经过几年利润持续增长后,已经消化了估值过高的问题,未来业绩与估值共振向上可期。此次事件,有望成为一道催化剂。

于翼资产:

贸易缓和叠加持续的制度创新,科技股风险偏好将持续温和扩散,19年以“科创板”为代表的“科创周期”也已经启动。而展望中长期5G、云计算景气度上行将拉动泛科技板块2-3年上行周期,产业链持续创新拉动龙头公司核心受益产品量价齐升,后续科技股的韧性取决于盈利改善的持续性和幅度。

2020年盈利驱动将主导行情演绎的方向和力度,我们认为超预期规模减税降费刺激使得企业盈利底部提前到来,预计这一轮企业盈利韧性强于宏观韧性,同时估值和政策利好逻辑仍在,整体而言我们对后市不悲观,维持横盘震荡上行态势。行业方面,看好中国经济转型发展从“投资驱动”转向“创新驱动”,这将诞生一批新兴经济的优质企业,科创板开板后将加速这一进程且新兴成长方向将迎来新的估值锚,阶段贸Y博弈扰动不改核心成长内在逻辑,短期科技板块景气度见底之后迎来新一轮估值提升行情,继续看好、深挖云计算、消费电子、安防、半导体、5G等板块龙头公司真成长机遇。

朴石投资:

A股具有典型的周期轮动特征与题材炒作特征,这是A股处于发展中股市投资者结构特征决定的,非常正常。其实美股优质龙头企业因为偶然事件也具有较大幅度的波动特征,苹果2018年曾经因为大中华区收入不振以及纠纷而下跌了40%,但是2019年因为其创新能力确定股价又连创新高!特斯拉过去两年也曾经因为现金流紧张而被投机者大幅做空,股价两年不涨,但也不影响最近股价快速创出历史新高!

A股核心资产只要基本面的安全性确定,盈利能力持续稳定,股价迟早还会创出历史新高,只是这一过程需要时间来实现。