来源:中国基金报

2021年仅剩下一个半月,即将收官整年行情,但在今年A股震荡市场中,头部百亿私募的表现却不如人意,数据显示其今年以来的平均收益率为5.65%,在各类型私募基金中表现垫底。其中,前两年赚得盆满钵满的部分百亿私募,在今年的市场环境中显示出明显不适应,净值出现较大回撤,我们来看看究竟是什么原因?投资者该怎么看待?

今年百亿私募平均收益率5.65%

多家百亿机构遭遇较大回撤

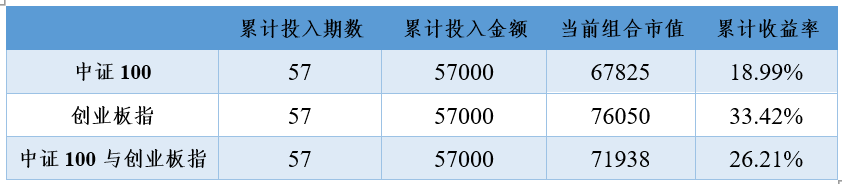

朝阳永续统计数据显示,截至11月10日前公布的最新一个净值日期,国内规模在100亿元以上的股票私募基金(所有股票策略,包括量化),纳入统计的产品数有1739只,今年以来平均收益率为5.65%,远远落后于其他规模的股票私募业绩。

同时,5-10亿的股票私募基金,纳入统计产品数为962只,今年以来平均收益率为8.20%,排名倒数第二;0-5亿的股票私募基金,纳入统计产品数为7338只,今年以来平均收益率为8.49%;20-50亿的股票私募基金,纳入统计产品数为1186只,今年以来平均收益率为9.93%。

但是,10-20亿的股票私募基金,纳入统计产品数为1033只,今年以来平均收益率为11.81%;50-100亿的股票私募基金,纳入统计产品数为484只,今年以来平均收益率为15.35%,在不同规模股票私募里面业绩排名第一。

注:根据百亿私募在朝阳永续披露净值的产品中,筛选出在协会已经备案,且目前产品状态还是存续中,最新净值日期在10月31日之后的产品纳入统计,然后根据产品的收益率加总后计算算术平均数。

朝阳永续纳入统计的83家百亿私募基金,其中有23家百亿私募今年以来旗下产品的平均收益率为负数,大多数为股票多头私募,今年遭遇了较大的回撤。

具体来看,股票多头私募中,以投资大消费见长的同犇投资,今年以来旗下产品亏损超18%,一二季度都是盈利的,但三季度却大幅亏损到将之前的盈利都吃掉了;源峰私募基金、汉和汉华资本、泰润海吉资产、少数派投资等今年以来亏损超过10%。

另外,景林资产、淡水泉投资这两家千亿私募基金,今年以来回撤分别超过9%、6%;泰旸资产、睿璞投资、石锋资产、上海希瓦私募基金等新晋百亿股票私募,今年以来亏损都超过了5%。

但是也有正圆投资、玄元投资、睿扬投资、盘京投资、聚鸣投资等百亿私募今年以来旗下产品平均收益较高。

船大不好掉头?

百亿私募业绩回撤有哪些原因

实际上,这几年由于结构性行情带来的赚钱机会,居民资金积极向权益市场涌入,不少私募基金凭借优秀的业绩迅速崛起,规模超过百亿,成为私募行业的标杆。

能够成为百亿私募的机构,大多数在过往几年都拥有较为突出的业绩表现,用历史证明过自己,但为何今年部分机构会显示出不适应,业绩明显掉队?

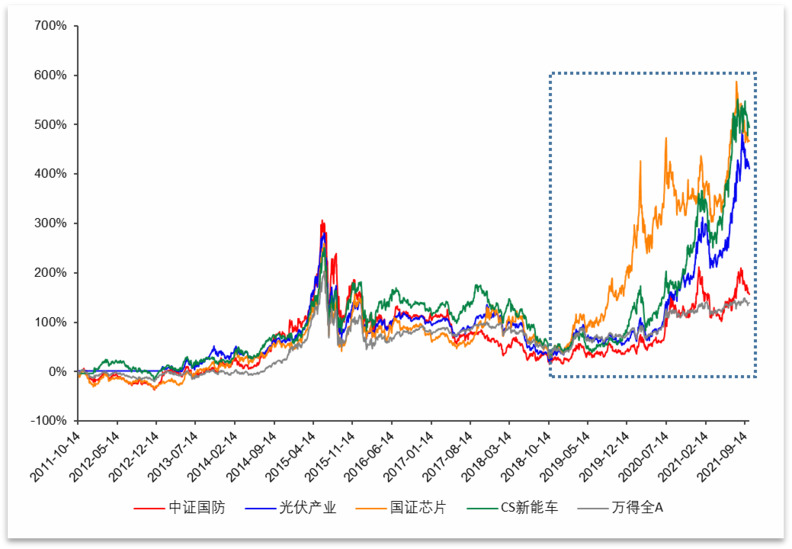

业内人士分析,主要有几大原因:一是今年市场风格突变,消费、医药跌跌不休,比如有几家百亿私募擅长投资以白酒为代表的消费品、医药大健康等核心资产,过往几年斩获了非常好的收益,但今年依然重点配置这些行业板块,没有调整,净值跌幅较大,其显示出对市场风格的明显不适应,对过往成功路径的依赖;还有私募以往投港股互联网股票赚得比较多,今年也是持续下跌。

二是能力圈的限制,应对策略不当,很多基金经理有自己看得懂的行业和板块,也有看不懂的,比如新能源车板块的个股今年股价越长越高,有些基金经理就无法理解其估值;还有化工、钢铁等周期股年内大涨大跌波动十分剧烈,多数基金经理无法把握其趋势,上海某百亿私募擅长新兴成长投资,今年却看好“碳中和”机会,重仓化工材料和上游资源股,但无法较好把握趋势也是严重受挫。

三是船大不好掉头,不少百亿私募受到资金的追捧,这两年规模迅速扩张,甚至超过300亿、500亿,也有的超过了1000亿,规模的快速扩张给其管理能力也带来巨大的考验,私募需要寻找更多符合其选股标准的标的,或者买更多大型市值的股票,投研输出量增大和选股方向的转变都会带来压力,据了解,某私募巨头在规模扩张以后,持仓中千亿市值公司占比超七成,以往其还会持有很多中小市值的股票。

当然,对于这些明星私募基金今年业绩出现回撤,不同投资者有不同的看法,有的仍然愿意坚守,等待私募业绩的反弹;但也有的选择赎回。

某位私募业内研究人士称,对于私募将基金经理来说,他们肯定会有自己擅长的投资领域和能力圈,也有过往成功的投资路径依赖,而市场风格经常在变化,想要一直能够取得好的业绩是比较难的,在投资市场没有常胜将军。但对于做绝对收益的私募基金来说,如果能在自己不太擅长的市场风格中控制回撤,减少损失,未来重新回到适合自己的市场的时候,反弹也会出现。

该基金研究人士也建议,从私募基金的投资者的角度来说,更需要以长期的眼光去看一家私募基金的业绩。评价一家私募,不能单纯只看业绩表现,更要去看业绩背后的归因,还有投研团队是否稳定,其投资策略和方法论等长期因素是否长期、可持续。

百亿私募提出“底部信仰”

调整风格、寻找逆向投资机会

私募基金行业内,盛传着“淡水泉时刻”的说法,其来源于一些销售机构的总结,也就是当淡水泉旗下产品净值大幅回撤时,经常意味着整个市场的中期调整接近尾声,也是买入权益类基金的好时候。

今年千亿私募淡水泉投资也提出了“底部信仰”的说法,其在给持有人的报告中讲到,“当前产品所面对的净值压力,历史上也曾出现。我们梳理了历次回撤,背景虽然各不相同,但在净值修复并创出新高的过程中,我们的应对总有共通之处:聚焦能力圈,保持决策定力;坚持底部信仰,对于能力成长、投资性价比提高的机会,敢于越跌越买。”

淡水泉投资在11月发布的最新观点称,要挖掘“受损”行业中的确定性机会。“我们看到一些长期确定性非常强的行业龙头公司,因为短期不能释放亮丽业绩,而被市场抛弃。在这些低情绪、低估值的领域中,那些具备基本面超预期变化的公司将会带来更加确定的未来回报。我们认为这种市场环境给淡水泉的逆向投资带来机会。”

少数派周良表示,基金经理往往只适应某种风格,只擅长某个方向。要融合特征截然不同的投资方向,是不容易的。在过去8年时间里,少数派的产品经历过5轮盈亏周期。在投资顺风顺水的时候,总认为自己的理念、策略、判断是正确的,别人是错误的,不容易深入思考,获得改进。而逆境的时候,反而消除了过度自信,提供了深入反思,获得进步的机会。

周良称,对于银行、地产、保险等低估值的板块,还会继续持有,比如银行业,整体的资产质量处于10年来最好的阶段,估值却是历史最低的。同时也要考虑持股风格的平衡,长短期业绩的平衡,会增加中小盘股和高景气行业的配置比例,除了基本面、技术面的分析外,依然会强调市场预期与实际情况之间的偏差。总体的大小盘和成长价值风格会更平衡。从持股的变化来看,行业会更分散,中小盘以及高景气行业的股票会增加。

编辑:小茉