抄底机会在哪里?【立即开户,领取福利!】

三季报观察丨公募基金持仓的三大变化

来源:证基风云

随着三季报落下帷幕,公募基金的最新持仓动向浮出水面。

和二季度相比,公募基金的投资风格出现三大新变化:板块配置方面,整体仓位下降,创业板占比转降;行业配置方面,加仓食品饮料和电气设备,减仓医药和计算机;个股配置方面,前十大重仓股集中度继续上升,消费股占比高。

变化一:创业板配比降低

减仓是公募基金三季度的主基调。据浙商证券统计,截至今年9月30日,包括开放式和封闭式在内的普通股票型基金和偏股混合型基金的股票总仓位达84.88%,较二季度下降3.28个百分点。

从板块配置来看,与二季度相比,主板配置比例上升,自56.66%升至59.17%;中小企业板配置比例微升,自19.72%微升至20.20%;创业板配置比例明显下降,自21.78%降至18.23%;科创板配置比例从1.84%升至2.40%。

上半年一路高歌猛进的创业板,在三季度经历了震荡回调。公募基金减仓创业板,或与业绩修复有关。

国盛证券研报显示,主板三季度的累计净利润同比增幅为-9.2%,较二季度的-21.3%提升12.1个百分点;中小板三季度的累计净利润同比增幅为16.8%,较二季度的8.9%提升7.9个百分点;创业板(剔除温氏股份、乐视网、宁德时代、坚瑞沃能、光线传媒)三季度的累计净利润增幅为34.6%,较二季度的34.5%提升0.1个百分点;科创板三季度的累计净利润同比增幅为12.2%。

整体来看,主板和中小板的业绩修复力度更大,创业板的业绩修复明显放缓。

变化二:风格向价值偏移

从行业配置来看,三季度风格向价值偏移。

据东吴证券统计,公募基金三季度主要加仓食品饮料(2.7%)、电气设备(2.7%)、国防军工(0.9%);而大幅减仓医药生物(-4.9%)、计算机(-2.7%)、传媒(-1.4%)。食品饮料行业超过医药行业,成为偏股主动型基金配置最多的行业。

“A股驱动因素发生变化,是三季度公募基金重仓板块调整的主要原因。”上海证券基金评价研究中心分析师姚慧在接受《国际金融报》记者采访时指出,A股驱动因素正从前期流动性推动下的估值驱动转向业绩推动。

姚慧认为,前期估值上涨过快的板块,如医药生物、计算机和传媒,面临PE(市盈率)均值回归拖累股价下跌的压力,而补库存、扩产能与需求改善共振的周期行业,如食品饮料、电气设备、国防军工,将有业绩超预期增长推动股价上涨的潜力,“根据对未来A股受益板块变化的预期,基金重仓板块有所调整”。

对于市场会否发生风格转变,国泰基金向《国际金融报》记者表示,四季度A股逻辑将转向盈利驱动,风格将发生切换,行业配置层面注重顺周期品种,包括金融、周期成长、可选消费的核心资产。

变化三:“抱团”现象加剧

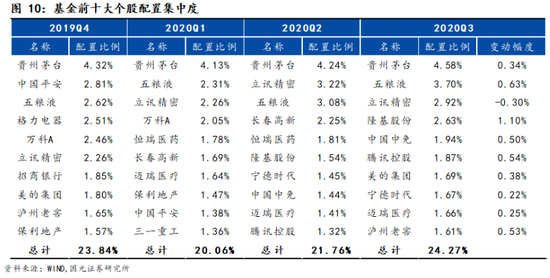

从个股配置来看,公募基金前十大持仓股集中度继续上升,且消费股占比较高。

相较于二季度,美的集团、泸州老窖新晋上榜,贵州茅台、五粮液、隆基股份、中国中免、腾讯控股、迈瑞医疗、宁德时代的配置比例进一步上升,立讯精密的配置比例有所下降。

从持股总市值来看,贵州茅台依旧位于重仓股首位,其次是五粮液、立讯精密、隆基股份、中国中免等,长春高新和恒瑞医药离开前十。

近年来,公募基金持股“抱团”现象较为明显。对此,上海一位基金经理林宇(化名)向《国际金融报》记者表示,“抱团”一词,听起来有一些贬义,但也反映了市场积极追逐经济增长亮点的想法,从美股的发展看,资金也长期抱团个别龙头股。

“抱团带来的影响是,在长期看好某只个股的情况下,由于短期流动性充裕等因素,致使估值达到较高水平。最近一些公募基金持仓比例较高的股票跌幅较大,也反映出市场已经意识到估值的不合理。”但林宇认为,这些股票仍然值得关注,其中一些是中国最优质的上市公司。

在姚慧看来,在基金这个崇尚专业和实力的行业,基金抱团并不是需要特别警惕的现象,“能为投资者带来可接受的收益,为好公司提供好价格,更好地发挥金融体系服务实体经济的作用,就是有益的投资策略”。