截至2021年10月底,公募基金第三季度报告全部出炉,中银基金继续延续优异的表现。

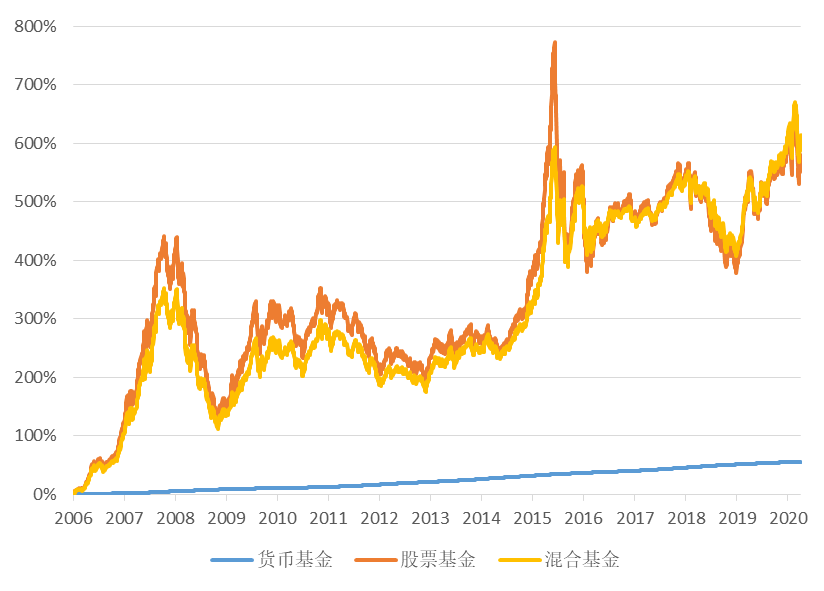

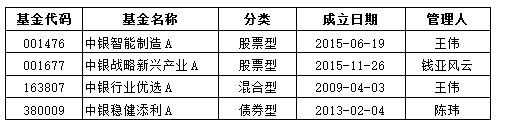

据海通证券,中银基金王牌固收类产品中长期超额收益显著,近3年和5年的超额收益率分别是9.01%和19.99%,在固定收益类大型公司中居于前列,排名分别为4/17和3/16(数据来源:海通证券,截止2021.09.30)。除了发挥固收投资既有优势,近年来中银权益类基金也多点开花,业绩表现突出,包括了中银行业优选、中银智能制造、中银战略新兴产业、中银稳健添利等绩优产品。

以中银智能制造为例,该基金的基金经理王伟是近年来涌现出的中生代代表。他投资风格偏好成长,擅长挖掘成长性制造业产业中的机会,如新能源汽车、光伏、高端装备、电子等。

三季报显示,中银智能制造A过去1年、3年和5年的净值增长率分别为67.57%、269.45%和188.67%,超额收益显著(数据来源:基金2021年三季报)。三季度,该基金保持了仓位和核心股票的相对稳定,继续重点配置汽车、电力设备、电子和机械等行业,同时逐步优化持股结构,重点增持了景气度较高和具有较大潜力的制造业公司。

(来源:基金定期报告)

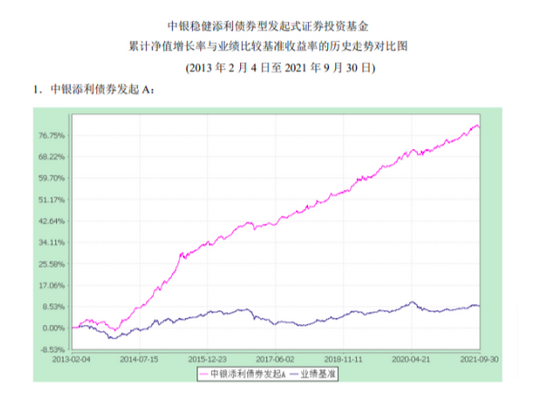

(来源:基金定期报告)中银稳健添利A则是中银固收类产品中的“明星”基金,过去1年、3年和5年的净值增长率分别为5.44%、17.02%和27.67%(数据来源:基金2021年三季报)。该基金的基金经理陈玮具有突出的大类资产配置能力,投资追求中长期收益,不追逐短期风口和业绩排名,严格把握资产风险收益比。

三季度,中银稳健添利A在债券方面维持适当杠杆比例,显著提升组合久期,重点配置利率债和高等级信用债,并积极参与波段投资机会;此外,降低权益资产投资比例,重点投资估值合理的细分行业龙头公司,适当参与高景气行业的投资机会,在可转债估值上升中逐步降低风险暴露。

(来源:基金定期报告)

(来源:基金定期报告)以上代表产品不仅体现了基金经理出色的管理能力,也彰显出了中银基金强大的投研实力。中银基金通过为投资者提供多样化的选择,提升整体投资体验,并用优异的表现回馈投资者的长期信任。

目前,中银基金已经搭建起了中心资源共享的投研平台,坚持宏观策略研究为指导,权益研究和信用研究互相验证,还设置了大类资产配置研究工作小组。依靠中心投研平台的持续赋能,中银基金未来将再接再厉,为投资人创造持续的回报。

业绩回顾:中银智能制造A于2015年6月19日成立,最近5个完整年度的回报/业绩基准回报分别为:2016年度-28.16%/-16.79%,2017年度13.71%/0.49%,2018年度-38.98%/-24.03%,2019年度53.69%/23.28%,2020年度109.09%/54.01%,2021年1月1日至2021年6月30日回报/业绩基准回报为20.62%/6.06%,2021年7月1日至2021年9月30日回报/业绩基准回报为11.48%/6.80%。(数据来源:产品定期报告)

中银稳健添利A于2013年2月4日成立,陈玮于2014年12月31日管理该基金,近五年回报/业绩基准回报分别为:2016年度4.17%/-1.63%、2017年度4.57%/-3.38%、2018年度5.77%/4.79%、2019年度7.59%/1.31%、2020年度4.36%/-0.06%,2021年1月1日至2021年6月30日2.03%/0.65%,2021年7月1日至2021年9月30日1.40%/0.83%。(数据来源:产品定期报告)

风险提示:投资有风险,在市场波动等因素的影响下,基金投资有可能出现亏损,在少数极端情况下可能损失全部本金。基金管理人不保证基金一定盈利,也不保证最低收益,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资者投资基金前,应详细阅读基金的招募说明书、基金合同等法律文件,了解具体产品情况,并根据自身情况判断基金是否与其风险承受能力相匹配。文中观点不构成中银基金的投资建议或任何其他忠告,并可能随情况的变化而发生改变。